2020-10-09

保險行業數字化轉型面臨著業務、技術和監管等多方面的挑戰,保險企業要秉持怎樣的理念、採取怎樣的措施,才能趕上新技術催生的數字化浪潮,從而提升管理和運營效率,助力存量市場挖潛和增量市場拓展?本文通過分析保險行業數字化轉型所面臨的挑戰,探討險企的應對策略。

經過近些年的高速發展,國內保險市場競爭日趨加劇,各險企都面臨業務增長壓力和降本增效的挑戰。如何提昇運營效率?如何挖潛存量市場?如何高效拓展競爭激烈的增量市場?隨著科學技術尤其是互聯網、大數據、人工智能等技術的深入發展,保險行業掀起IT變革和數字化轉型浪潮,開始嘗試利用數字科技提高保險業的風控、精算、服務等水平,通過數據挖掘和分析,制訂針對性營銷策略,加速自身的數字化戰略落地,以科技為保險行業賦能。

數字化轉型不是一場技術革命,而是技術的發展倒逼業務和模式變革,促進企業傳統商業模式和內外價值鏈的重構。

數字化轉型期 保險行業面臨的挑戰

1、全方位的保險需求,依賴數字化支撐能力

客戶對保險的需求是全方位的,需要的是整體的保險解決方案,且需求隨著時空的改變在持續發生變化。這要求保險企業要具備相應的數字化能力和平台去支撐業務,識別客戶需求,定製針對性解決方案,主動提供服務或讓客戶有能力進行自助服務,從而提升客戶的保險消費體驗。

2、互聯網渠道對傳統渠道的衝擊

保險企業以代理和網點為主的渠道模式,越來越多地受到互聯網渠道沖擊。與其它消費品類似,客戶通過網絡了解保險產品、與險企溝通,比較和選擇不同公司的產品,甚至網絡下單,這樣的行為越來越普遍,尤其是年輕一代消費者。互聯網的便利性和24小時服務,提升了效率也改善了客戶體驗。

渠道偏好的變化逐漸影響到保險經營和管理思路,IT支撐系統和戰略也隨之調整,強化互聯網渠道尤其是移動互聯網支撐能力,重視客戶瀏覽、購買行為的數據採集和分析能力建設成為必選項。

3、互聯網企業進入保險行業

互聯網企業殺入保險業之初,人們擔心它會像洪水猛獸般衝擊傳統保險業務,目前看此現象並不明顯。但是互聯網企業憑藉得天獨厚的用戶行為偏好數據優勢,開發出“小額、高頻、碎片化”特點的創新型產品,吸引了大批消費者。這引起了傳統險企對數據價值的重視,在嘗試與互聯網企業展開合作的同時,更要加快自身大數據能力建設和數字化轉型步伐。

4、監管趨嚴背景下的IT系統趨同

由於銀保監會的嚴格監管,不同險企面向同類業務的產品和管理制度同質化程度相當高,這導致不同險企之間的IT系統趨同,具有典型的行業特點。

5、信息安全監管挑戰

行業數字化的過程涉及到數據安全與合規性要求,金融業則面臨著更加嚴格的監管。銀保監會發布的保險新規特別強調了保護客戶隱私,如果涉及信息洩露,有關人員或將面臨嚴厲刑責,以至在系統規劃和建設中,如果安全不達標,涉及的功能可能嚴禁上線甚至被取消。

6、中小型險企和大型險企面臨數字化差異

險企的IT系統建設情況與公司的業務規模、發展階段、管理規範程度以及IT系統投入規模密切相關。

中小型險企,一般而言成立時間相對較短且業務規模小,IT系統建設以模仿引進和應對監管要求為主,規劃和創新能力較弱,系統主要依靠外部開發商的力量實現。中小險企IT系統煙囪式建設和部署非常普遍,系統的建設升級在數字化技術和進度上也參差不齊,新建系統一般採用當前主流和前沿技術,但老系統順應技術趨勢進行升級改造的卻較為少見。

頭部企業高層重視數字化轉型、企業業務規模大、IT地位高且持續投入能力強、業務部門管理規範,IT規劃有明確的當期和遠期目標。 IT系統建設強調自主開發與引進外部力量相結合,有引進、跟踪新技術的能力和願望。

保險行業應對數字化轉型的策略探究

面對內外壓力,無論大型保險機構還是中小險企都在佈局自己的數字化轉型之路。與同屬於服務行業的電信、銀行和證券業相比,保險業務相對傳統和保守,在推進過程中力求穩妥,大多采取漸進策略推動數字化轉型,並通過相關IT系統建設和升級改造進行落地和支撐。下面總結了部分國內險企的數字化轉型對策。

1、以客戶為中心的IT能力建設

“以客戶為中心”不僅僅是提供更好的保險產品和服務,更重要的是要結合客戶痛點,提供針對性的方案。過去以保單為中心的業務設計和應用系統架構,逐漸向“以客戶為中心”的方向轉變,建設客戶資源管理系統,實現客戶信息的整合與數據治理,規範客戶與險企的關係,建立起基於生命週期的有效連接管理。在IT落地的同時,反向推進相關管理規則的改變,間接推動客戶“去私有化”。

2、大數據能力建設助力精準營銷和市場拓展

增量市場規模逐漸減小、競爭日漸加劇,特別是局部區域市場,有購買潛力的客戶有限,保險業務靠傳銷式拉人頭變得越來越難。部分險企通過大數據平台建設,形成數據分析和精准定位能力,進而製訂有針對性的營銷策略,實現對已有客戶的充分價值挖潛。

3、嘗試跨機構的客戶資源共享、拓展客源

部分多業務和集團性保險企業,在進行跨機構客戶資源共享嘗試,包括標籤信息共享或聯合營銷,如中國平安、人保集團、中國人壽、中郵保險等企業,但出於對信息安全方面的擔憂,目前大家都比較謹慎。另一方面,由於保險業務的固有特點,一定程度上來說客戶歸屬於保險外勤人員,利益分配和協調是推廣過程中面臨的挑戰。

4、重視客戶忠誠度管理

通過建設會員積分系統和完善客戶分級管理,提供客戶回饋或者維挽服務,從而強化公司品牌認知,增強客戶粘性,輔助客戶引流,協助實現客戶續保、追加銷售、交叉銷售等業務目標。

5、重視內外部客戶體驗

系統使用人員包括險企管理人員、內勤、外勤以及保險客戶,使用人員年齡、文化程度跨度都比較大,系統的方便易用性、穩定性尤為重要,好的設計能降低推廣難度和後期的運維支持成本。

6、以新技術應用貫穿業務場景

很多保險企業因應云計算、大數據、車聯網、人工智能、區塊鍊等新技術的發展,在金融領域展開了創新實踐,將新技術的應用推廣與具體業務場景進行匹配,通過相關的系統建設或能力集成,實現業務流程打通,達到業務拓展、降本增效的目的。

7、與信息技術公司結盟

不是所有的保險企業都有平安集團那樣強的IT技術實力或全面的新技術跟踪能力,大部分險企需要藉助專業IT公司的技術能力,支撐數字化轉型這樣複雜的戰略落地,甚至與IT企業簽訂戰略合作協議、實現共贏,太平洋保險、人保集團、國壽等都在這方面進行著廣泛合作。同樣,各種小型險企業也在積極探索符合自身特點的數字化轉型戰略。

亞信科技 助力保險企業數字化轉型

當前,面臨來自內外部的數字化轉型壓力,保險企業應採取“以客戶為中心”理念,重視客戶忠誠度和客戶體驗,通過應用新技術、加強IT能力建設,推動企業數字化轉型,助力業務發展。

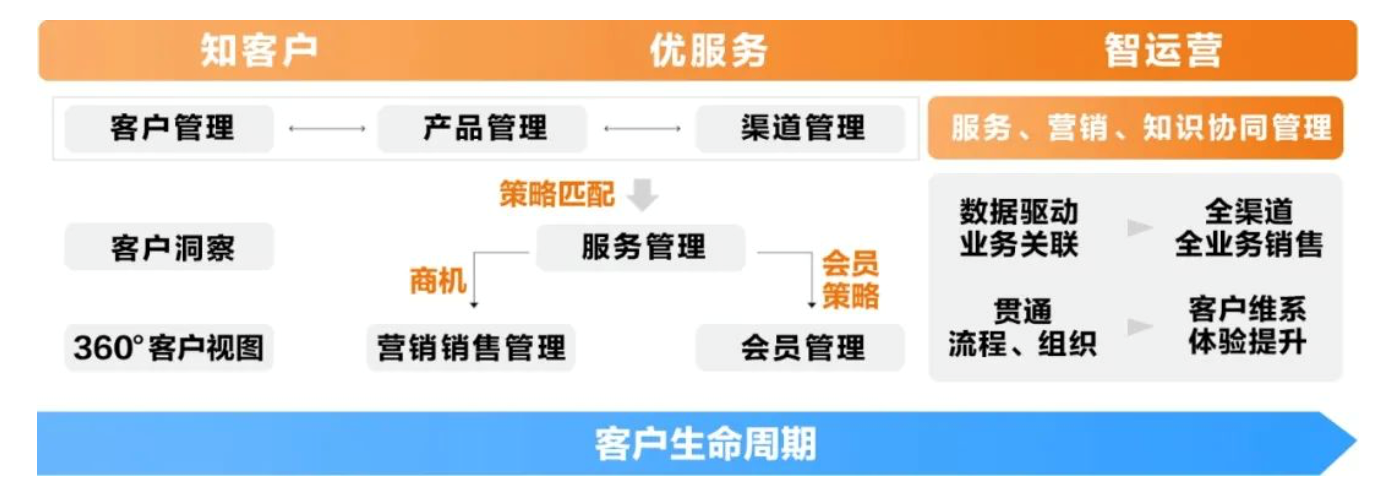

亞信科技AISWare CRM著眼於客戶“全生命週期”的建設模式,致力於幫助險企實現“知客戶”、“優服務”、“智運營”三大業務目標,助力保險企業建設數據驅動的智慧型CRM系統,目前,已經成功應用於多家保險企業的客戶資源管理中。

基於客戶“全生命週期”的智慧型CRM框架